作为万税之国的巴西,你到底了解多少呢?

作为巴西的跨境电商卖家,如果想要开拓巴西的电商市场,就必须要学会了解巴西的经济体系和财政的运作方式,也就是需要深入研究该国的税收制度。

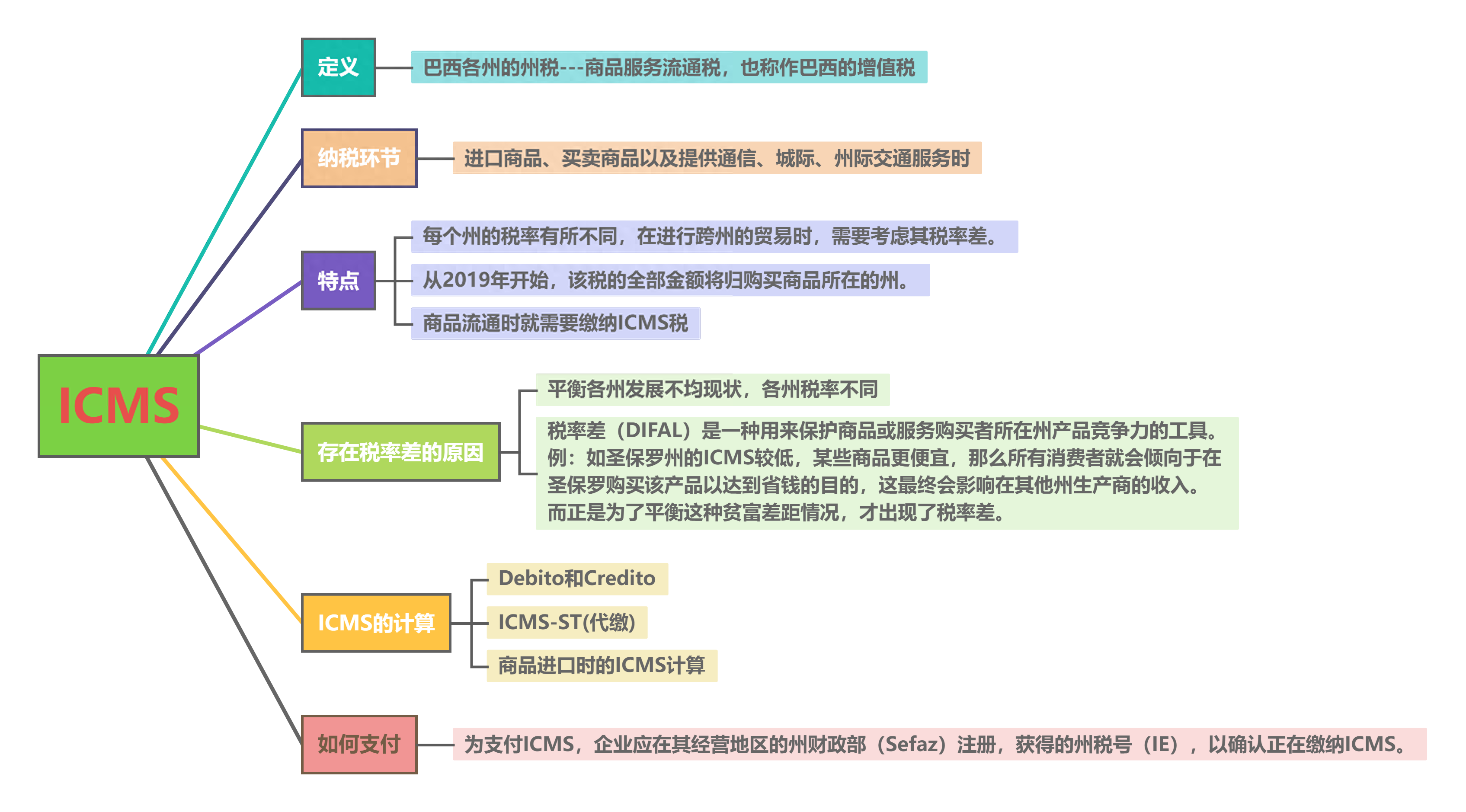

什么是ICMS

流转税(ICMS)属于州税,是巴西各个州征收的税项,亦被称作巴西的“增值税”。

简单来说,只要商品发生流通,就需要征收ICMS。无论是同一公司商品的转移、发送到展会的商品、还是赠品、样品,按照规定,都需要交纳ICMS。

每个州的税率有所不同,因此在进行跨州的贸易时,需要考虑其税率差。

以下是一些常见产品的增值税税率(仅供参考):

- 基本食品和生活必需品:7%税率

- 医疗用品和药品:7%税率

- 电力和燃气:25%税率

- 通信服务:25%税率

- 汽车和摩托车:12%税率

- 酒类和烟草制品:25%税率

- 电子产品和家电:18%税率

- 建筑材料:18%税率

由于ICMS是州税,因此每个州都有自己的ICMS法规,这使得ICMS成为在巴西经营的企业最为头疼的税种之一。

为什么存在税率差

税率差(DIFAL)是一种用来保护商品或服务购买者所在州产品竞争力的工具。

此外,巴西还有其他税费,如联邦税(Imposto sobre Produtos Industrializados,简称IPI)和社会贡献税(Contribuição para o Financiamento da Seguridade Social,简称COFINS),这些税费也会对产品的价格产生影响。

因此,具体的税费情况可能会因地区和产品而有所不同,在进行跨州的贸易时,需要考虑其税率差。此外,不同产品和服务也有不同的税率。

想象一下,如果圣保罗州的ICMS较低,某些商品更便宜,那么所有消费者就会倾向于在圣保罗购买该产品以达到省钱的目的,这最终会影响在其他州生产商的收入。而正是为了平衡这种贫富差距情况,才出现了税率差。

2014~2019年各州对相同类型的交易征收按照商品来源地和购买地分别缴纳不同的税率:

从2019年开始,各州对相同类型的增值税统一按照商品购买地缴纳交易征收。

购买东西时,消费者可能甚至看不到它,但其实他支付的产品价值中已经包含了ICMS。

跨境商品免税政策

今年三月,巴西政府传出消息称:将要取消跨境平台50美金以下的商品免税政策;

2023年8月1日,巴西税务合规计划正式开始实施≥50美元跨境包裹,需要缴纳60%的关税,并叠加17%的ICMS税;<50美元的跨境包裹免关税,但需缴纳17%的ICMS税;

6月,Shopee、SHEIN、WISH、AliExpress加入巴西合规计划;

9月美客多、亚马逊等加入巴西合规计划;

近日,巴西政府在2024年年度预算项目(PLOA)中提出,巴西考虑在明年对50美元以下跨境商品加收28%的进口税。

跨境电商海外合规提前来袭,各国跨境电商税改只会越来越严!!!

如何计算ICMS

ICMS——Débito 和 Crédito

付款时获得Crédito(可抵扣税款), 开票时产生Débito(应缴税款)。

采购:卖家在圣保罗,现在从工厂购买含税总价R$100的商品,那么这100雷当中就有100*18%=R$18,是我们支付的ICMS,故我们将获得R$18的Crédito(可抵扣税款)。

销售:卖家将该商品以R$150的价格出售给消费者,那么这R$150当中,有150*18%=R$27 ,是我们应缴的ICMS。

实缴:我们最终需要支付的ICMS为 27-18=R$9。

应缴:政府获得的ICMS总额为18+9=R$27,与开票时产生的Débito一样。

ICMS——ST 流通税的代缴

在此过程中,每一笔交易都会产生一次Débito和Crédito, 带来很多不便,于是就产生了ICMS的代缴制度。

即从生产商或进口商收取全部或部分商品的ICMS,并在销售环节对最终消费者收取较低的税率。

旨在简化税收征收程序,减少逃税,并确保税收的有效征收。

例:政府基于不同商品的生产成本或进口价值,以及一系列附加值,例如分销商的利润、税款、运输等,为其定一个MVA(Margem de Valor Agregado,附加值幅度),这样在商品出厂时就能一次性征收ICMS,不用担心在商品流转的时候有逃税的情况。

咱们通过一个实际演算来帮助理解:

假设我们是圣保罗的一个经销商,现在从工厂购买含税价R$100的商品,将其卖给圣保罗的消费者,此过程中:

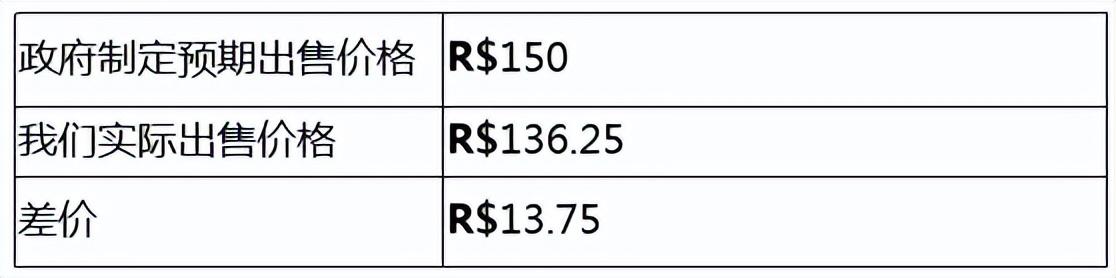

那我们在出售该商品时:

这里还产生了一个问题,因为我们的售价比政府预期售价低了,即:

因此我们每出售一个该商品,政府都需要向我们退款13.75*18%=R$2.48(需要申请)

(注:此演练数据引用红木万象,小元查出原数据有计算错误,此文数据有更正)

进口产品的ICMS计算

以Rio Grande do Sul州为例(ICMS税率为18%),得出计算基础,即由总成本除以(1-18%),然后,我们将进行以下计算细化如下:

总计:商品价值+进口税+PIS+Cofins+杂项支出,例如运费,假设这个总数值为R$25,000

1-(18÷100)=1-0.18=0.82

计算依据:R$25,000÷0.82=R$30,487.80

然后,最终计算出的此进口产品的ICMS税值为:

R$30,487.80x18%= R$5,487.80。

(注:此演练数据引用美亿多)

在清关时,需要支付ICMS税,然而有些州有税收优惠政策,支持企业在进口时不交ICMS,在加工后出厂时补缴即可。

如何支付ICMS

为支付ICMS,企业应在其经营地区的州财政部(Sefaz)注册,获得的州税号(IE),确认您的企业是这个税的纳税人。

注册过程因州而异,请与您所在地区的财政部联系,了解需要哪些文件,提前做好准备。

ICMS税申报

ICMS税的申报是按月进行,提交增值税申报表必须附带缴款收据(GARE),应缴税款需要以巴西雷亚尔币支付,也是按月缴纳。

申报截止时间:一般是申报月份后第二个月的20日左右(根据每个州的规定,可能日期有不同)。

由于巴西的增值税对比起欧洲和其他国家增值税而言,更加的复杂,并且巴西的税务规定可能会随时间变化,跨境电商企业应充分了解当地税收政策和法规,合理调整经营策略,以应对市场变化。